本篇围绕亚马逊如何代扣代缴、哪种情况需要注册RFC、墨西哥RFC注册流程及周期、如何上传RFC及下载销售报表和墨西哥RFC与欧洲VAT对比五个方面对近年墨西哥税号的实践问题概括总结,以加深卖家对墨西哥税务的了解。

01 亚马逊如何代扣代缴?

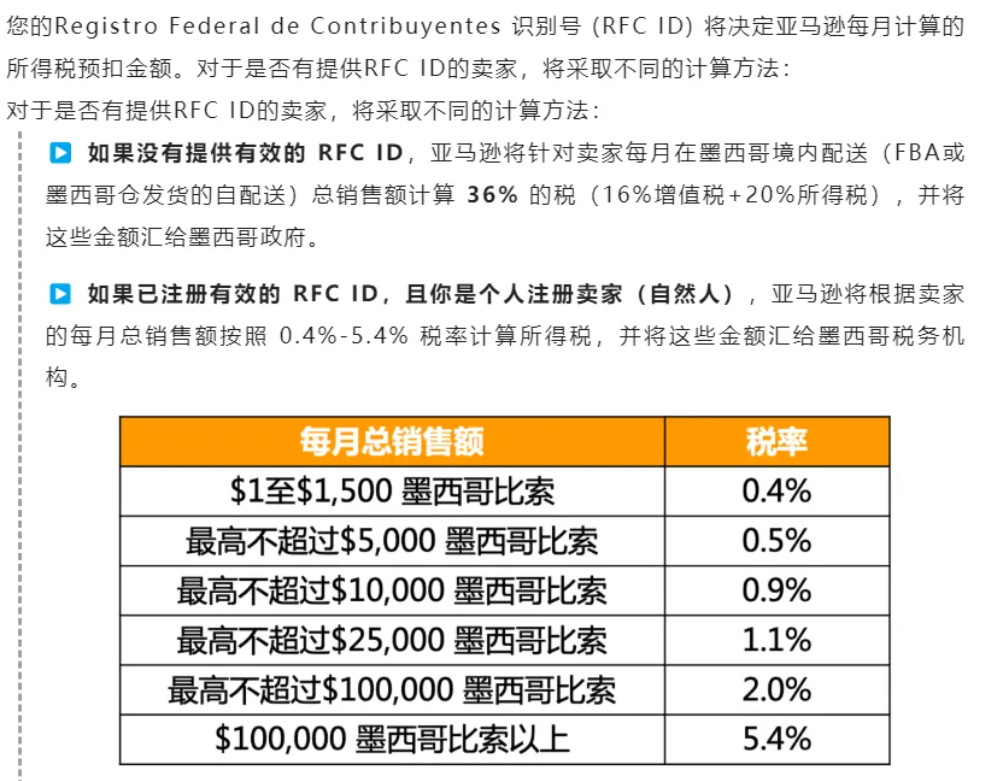

墨西哥RFC是西语”Registro Federal de Contribuyentes”的缩写,自2020年6月1日起,墨西哥政府已推出新的税制改革法规,要求亚马逊作为卖家的税务预扣代理人,向墨西哥政府缴纳税款。

亚马逊『代扣代缴』分三种情况:

- 未提供RFC识别号,卖家36%的总销售额将作为税金交给墨西哥政府;

- 注册并提供企业RFC识别号,则20%的所得税不会代扣代缴;

- 注册并提供个人RFC识别号,则代扣代缴0.4%-5.4%的所得税;

02 哪种情况需要注册RFC识别号?

墨西哥纳税主体主要包含以下几种:

- 我是墨西哥居民,我在墨西哥的在线店铺销售商品;

- 我是墨西哥居民,但我在非墨西哥的在线店铺销售商品;

- 我不是墨西哥居民,但是我在在墨西哥设有线上销售点且我在墨西哥境内拥有库存;

对亚马逊卖家来说,从『墨西哥境内发货』,无论是第三方海外还是FBA,都需要注册RFC;但从境外配送至墨西哥的订单不受此限。

03 墨西哥RFC注册说明

1.墨西哥RFC注册说明

注册资料:授权书、营业执照及法人证件、地址证明、公司章程等;

注册时效:注册税号2-5月;

申报方式:增值税为月报,次月17日前申报;

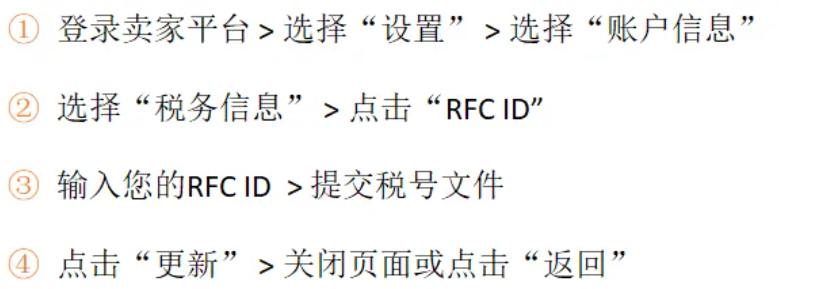

2.如何上传墨西哥RFC

登录卖家平台,或点击如下链接,按下述步骤上传墨西哥RFC:

https://sellercentral.amazon.com/sw/AccountInfo/RFC/step/RFC?ref_=macs_xxrfcinf_cont_acinfohm

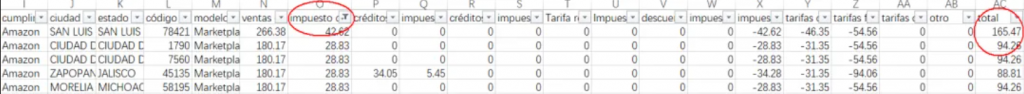

04 如何下载Amazon墨西哥销售报表

登录卖家平台>选择“数据报告”>选择“付款”,填写日期范围,生存报告并下载即可。

05 墨西哥RFC与欧洲VAT的对比

1.非墨西哥公司申请离岸税号

我们为中国卖家申请的墨西哥RFC税号为“SIN TIPO DE SOCIEDAD”,可以理解为无当地公司的的『离岸税号』。

墨西哥离岸税号提交给亚马逊后,可以不再代扣代缴20%的所得税,还能抵扣墨西哥增值税进项,例如亚马逊的广告费、物流仓储费用等。

2.墨西哥税务代表制度

墨西哥是税务代表制度,跟法意西类似,需要承担连带责,因而可获取的当地税务代表资源并不多。

税务代理:负责为纳税人代理报税业务,根据纳税人提供的文件及报表对接申报税务至各国税局,纳税人对提供的资料负相关法律责任。

税务代表:工作内容类似税务代理,且对纳税人的纳税义务有连带责任,一旦纳税人没有在规定的时间和条件下缴纳相应的税款,税局有权要求税务代表支付相应额度的税款。

3.墨西哥税金如何扣缴

亚马逊墨西哥站所得税ISR和增值税IVA默认从订单中扣除,上传RFC税号后再根据实际情况免扣所得税或退回增值税。

亚马逊会查看卖家的销售账户中的多项指标,以确定店铺是否需要缴纳预扣所得税。例如:注册地址、配送设置、账单信息、银行和信用卡信息等。

综上所述,墨西哥除了约号实力硬核,还必须当地税务代表持相关文件到当地税局办理,因而也存在办税经验不足,需要多次申请的可能,选择海外资源丰富,且在行业深耕的税务代表尤为重要。