目前,大部分跨境卖家存在的财税问题主要有:买单出口、双清包税,个人账户流水过大、企业账务方面长期0账务、税务长期0申报、低申报等。想要做合规,却不知道从何着手。今天我们来聊聊跨境电商财税合规到底该如何来做。

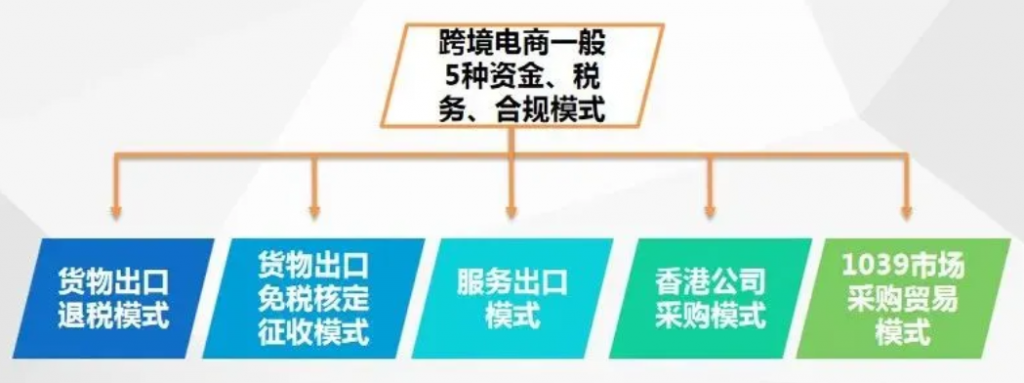

当前,跨境电商财税主要有五种合规模式:出口退税模式、出口免税模式、香港公司模式、服务公司模式、1039模式。但对于跨境企业来说,具体选择哪一种合规模式,其实是由企业自身的业务模式来决定,即企业进项采购是否能拿到发票,能拿到专票走出口退税模式、能拿到普票走出口免税模式、拿不到票则走香港公司模式或1039模式。

专票—出口退税模式

如果跨境企业在采购时,能拿到专票,是非常适合走出口退税模式。而我们企业要求供应商开专票时,往往只需要加8-10个点,但出口退税是可以退13个点,所以如果有一定规模的货物出口量,跨境企业还可以通过出口退税赚取额外的利润。经测算,如果按给供应商加8个点开专票,1000万的货物出口差不多可以赚40多万,2000万可以赚80多万,这是实打实的纯利润。

跨境电商在出口退税时,可以选择9610、9710/9810/0110/1210出口模式,但目前9610/1210这两种报关模式来做退税基本很少。最简单的退税报关方式是0110一般贸易模式,而9710(跨境B2B)和9810(海外仓)两种报关方式是跨境电商里最标准的模式,只是局限于这两种报关方式操作相对会麻烦,所以在跨境电商企业里还没有全面开展。所以跨境电商企业如果要走出口退税,建议走0110一般贸易模式是最方便上手。

普票——出口免税模式

如果跨境企业进项采购只能拿到普票,那么可以走出口免税模式,也就是免增值税,而这也是跨境企业非常好的一个税收优惠政策。跨境企业做出口免税模式,可以选择9610/9710/9810/0110等报关出口模式,操作时和退税模式差不多。

无票——财税合规模式

目前,多数跨境卖家都是拿不到发票,或是拿票成本太高,所以只能选择买单出口、个人账户收款,从而大大增加了自身的税务风险。跨境电商无票问题主要有三种解决方案。

1、香港公司采购模式

香港公司采购模式,即香港公司直接向境内供应商进行采购,这样既可以省去境内主体公司报关,同时还可以解决采购无票的问题,因香港公司是不需要提供发票,只需要开形式票据即可,这对于供应商来说是很容易做到的。目前国内跨境电商用得比较多的是跨境宝1688平台,直接香港公司支付货款,然后供应商发货给香港,香港公司完成收汇,而最终香港公司会有一部分利润,这部分再结合服务出口模式做,即可把外汇资金合规收回来,再根据实际做账务税务,一样做到财税合规。

2、1039市场采购贸易模式

1039市场采购,就是专为跨境企业量身定做的一种贸易方式,主要是解决无票采购的问题。深圳地区1039模式,1039个体户办理(注册、开户)→主体备案、产品备案→交易登记 组货装箱→出口申报、1039报关→数据录入,同步深圳市场采购贸易平台→回款核对、合规收汇→增值税免税、个税核定征收→账务处理,税务申报。

对于拿不到票的跨境卖家来说,1039也是一个解决无票问题非常好的方式,而且深圳1039综合税负率最高仅为0.395%,即500万的营收仅需缴税2万元不到。当然,深圳地区1039模式有一个缺点,一年营业额不能超过500万。

3、个体户模式

这个个体户模式和1039里的个体户是两个不同的功能主体,个体户模式是以内销方式来做, 多出一个增值税,其他的操作和深圳1039个体户操作方式差不多,做核定征收、且年营业额不能超过500万。

对于跨境电商卖家来说,根据自身业务模式,选择适合的财税合规模式,可单选一种合规模式,也可以多种合规模式组合使用。

顺便提一下,2024年企业财税监管稽查力度更加严峻,2月底,国家推出八部门再次联合出击,严打涉税违法行为。之后多省市相继发布了《2024年度“双随机、一公开”抽查工作计划的公示》,明确了重点行业、重点涉税企业的抽查方向和力度。另外,金税四期系统的更进一步完善和稳稳健推行,全电发票的全面开展,互联网大数据的全面治税,让税务稽查方式更加容易,而对于企业来说,面临的税务被稽查风险进一步增加。

跨境电商财税合规趋势已不可逆,而买单出口更是跨境外贸企业财税不合规的根源,致使跨境外贸企业收款只能回到个人账户,而个人账户流水将成为金税四期下重查对象。各位跨境卖家老板们,如有遇到财税合规方面问题(如账务、税务、出口报关、资金回款、退税/免税、税筹等)可咨询我们(service@wuto.net)。我们专注于为跨境卖家提供财税合规(架构合规、资金合规、税务合规、账务合规、报关合规)、股权设计、出口退税、会计外包等服务。